热门栏目

自选股

数据中心

行情中心

资金流向

模拟走动

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟走动

客户端

炒股就看金麒麟分析师研报,巨擘,专科,实时,全面足球投注app,助您挖掘后劲主题契机!

本报记者 周尚伃

见习记者 于 宏

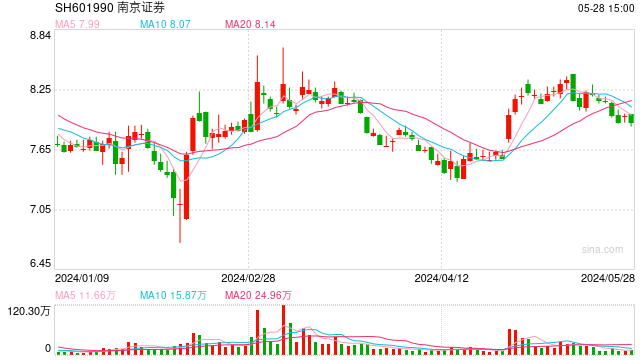

6月19日晚间,有两家券商的再融资事项迎来新发达,面对定增议案行将到期失效的情况,这两家券商作出了不同的“遴荐”。其中,南京证券拟将定增议案的决议有用期蔓延12个月,财达证券则告示定增决议有用期满自动失效。

合理详情融资范围和时机

有意于行业健康发展

刻下,券商再融资愈发审慎。一方面,部分券商遴荐将再融资事项的有用期蔓延,除南京证券外,4月29日,天风证券也拟将定增决议的有用期蔓延12个月。另一方面,也有部分券商决定恭候再融资事项有用期满自动失效,除财达证券外,3月18日,浙商证券告示定增决议有用期满自动失效;客岁10月23日,中金公司告示配股决议到期自动失效。到本年6月底,中泰证券的定增计较也将到达12个月的有用期而自动失效。

除了延期及期满自动失效,也有券商遴荐主动拆开再融资事项,客岁7月21日,华夏证券告示主动拆开定增事项。同庚10月30日,华泰证券告示拆开配股。本年4月25日,国联证券告示,鉴于公司正在筹办收购事项,公司决定拆开定增事项并除掉肯求文献。

值得良善的是,遴荐蔓延再融资事项有用期的券商相称注重契合监管导向。客岁6月20日,南京证券就一经对定增决议进行了转换,主要对募资投向进行了曲折,愈加聚焦主责主业。其中,公司拟向投行业务、钞票管制业务和资管业务离别过问不超越5亿元,用于擢升劳动智商;还将过问不超越5亿元用于购买国债、场地政府债、企业债等证券;拟过问不超越10亿元用于加多对另类子公司和私募子公司的过问,用于股权投资、科创板和创业板跟投;拟过问不超越7亿元用于信息时间、合规风控过问;拟过问不超越13亿元用于偿还债务及补充其他营运资金,增强风险反抗智商。与转换前的定增决议比较,转换后的版块删去了拟过问证券投资业务的25亿元,和拟用于发展老本中介业务的5亿元。

国研新经济商讨院首创院长朱克力在给与《证券日报》记者采访时暗示:“券商纷纷对再融资计较进行曲折,主要体现了券商对聚焦主责主业、坚抓肃肃谋划,走老本简约型、高质地发展新路等政策的反映,同期亦然概括琢磨老本市集环境和公司试验情况等要素的收尾。上述券商融资计较的安排和曲折,有意于推动券商愈加注重内生式增长,进行自我曲折和优化,既有意于保护投资者的利益,也有助于促进证券行业的健康发展。”

充分愚弄债务融资器具

镌汰对单一融资渠谈依赖

对于券商此前络续的再融资当作,5月10日,证监会发布的《对于加强上市证券公司监管的规章》中提到,“证券公司初度公设备行证券并上市走动和再融资当作,应当聚拢鼓动申诉和价值创造智商、自己谋划景况、市集发展计谋等,合理详情融资范围和时机,严格格式资金用途,聚焦主责主业,审慎开展高老本浪费型业务,擢升资金使用效果。”

券商纷纷对再融资事项进行审慎念念考与曲折,恰是对上述政策认识的反映。同期,新“国九条”明确提议“指令行业机构树耸立确谋划理念,处理好功能性和盈利性干系”“推动行业机构加强投行智商和钞票管明智商成立”。由此,怎么均衡好轻、重老本业务发展以及处理好老本补充与业务发展的干系,成了券商需要濒临的问题。

“重老本业务对资金的要求较高,是券生意务发展的紧要撑抓之一,但过度依赖重老本业务也会导致券商濒临较大的风险和压力。”朱克力对记者进一步暗示,因此,过去券商需明确自己业务定位和发展计谋。在轻老本业务方面加大过问,擢升专科智商,变成各异化竞争上风;在重老本业务方面更注重技俩标筛选和风险限定,幸免盲目彭胀和过度融资。同期,券商应优化资金建设,提高资金使用效果,通过各样化神色筹集资金,镌汰对单一融资渠谈的依赖。

不外,在刻下行业的竞争场合下,淳朴的老本实力仍是券商退避风险、获得竞争上风的紧要要求之一。因此,券商正抓续通过刊行债券等神色积极补充老本金。

Wind资讯数据透露,限制6月20日,本年以来已有63家券商境内刊行债券264只,金额共计达4648.87亿元;境外发债11只,金额共计达20.49亿好意思元。其中,招商证券境内发债范围居首,金额达475亿元;其次是国信证券和广发证券,境内发债范围离别为324亿元和289亿元。全体而言,年内共有16家券商境内发债范围已超百亿元,其中以实力较强的头部券商为主。

艾文智略首席投资官曹辙对《证券日报》记者暗示:“相较于再融资而言,发债融资具有多重上风。当先,从刻下市集环境来看,刊行债券的利率全体较低,对于券商而言募资的成本和风险更低;其次,债券具有丰富的种类,券商可左证自己融资的需求生动遴荐债券的类型、范围、期限等;同期,发债融资的审批进程较为爽快、速率较快,得胜率较高;此外,相较于股权融资,发债融资不会编削券商的股权结构,有意于保抓公司惩办的健硕。因此,在审慎进行再融资的趋势下,更多券商纷纷转向发债融资。”

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱裁剪:何松琳 足球投注app